Esta pergunta leva praticamente todos a responderem da mesma forma: “as pequenas empresas devem pagar o Simples Nacional”.

Sim, isto não deixa de ser verdade, mas a resposta é muito mais complexa e demanda uma reflexão profunda, com risco de você empresário, perder dinheiro, por desconhecimento ou comodidade.

Inicialmente vamos tratar um pouco do Simples Nacional. Este é um regime tributário diferenciado, aplicável às Microempresas e às Empresas de Pequeno Porte, com faturamento anual máximo de R$ 3.600.000,00.

No Simples, a empresa paga mensalmente todos os tributos em um único documento de arrecadação. Desta forma, o pagamento unificado compreende o IRPJ, a CSLL, o PIS, a COFINS, o IPI, o ICMS, o ISS e o INSS.

Apesar do nome, o Simples Nacional não é tão simples assim e requer conhecimento da legislação para que os empresários não se cometam irregularidades, não paguem tributos a mais e nem fiquem expostos a questionamentos fiscais. Em linhas gerais, a empresa deve aplicar um percentual estabelecido em Lei para calcular o montante do tributo devido e neste ponto surge o ponto crucial de análise:

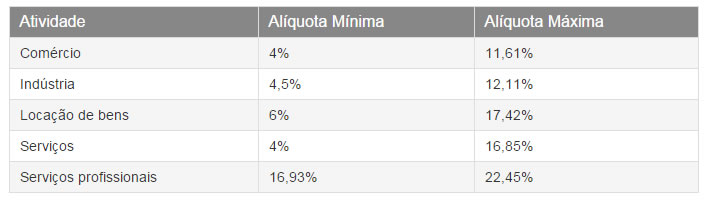

Os percentuais das alíquotas variam de acordo com a atividade e com o faturamento dos últimos 12 meses da empresa.

De acordo com a tabela acima, fica evidente que as alíquotas iniciais são baixas, entretanto tornam-se extremamente onerosas para quem possui um faturamento próximo ao limite máximo.

O optante pelo Simples goza de outras vantagens, como facilidade para apuração mensal dos tributos, poucas obrigações acessórias, dispensa da manutenção de uma contabilidade de acordo com as Leis Comerciais etc.

Apesar destas facilidades, o empresário precisa conhecer e analisar as alternativas legais para a eventual economia de tributos: o Lucro Presumido e o Lucro Real.

Uma empresa optante por estes regimes está sujeita ao pagamento de todos os tributos separadamente, entretanto, dependendo de algumas variáveis, o somatório de todos estes tributos pode resultar em carga tributária inferior à do Simples.

Destacamos algumas destas variáveis:

1. Qual é a atividade da sua empresa? Dependendo da resposta, a alíquota do Simples pode ser extremamente alta, quando comparada com o Lucro Presumido e o Lucro Real;

2. Quanto custa a sua folha de pagamentos? Quanto mais onerosa a sua folha de pagamentos, mais atrativo se torna o Simples, haja vista que no Lucro Presumido e Real o INSS corresponde a aproximadamente 20% deste montante;

3. Qual a lucratividade da sua empresa em relação ao faturamento? No Lucro Presumido, o IRPJ e o CSLL são calculados com base em uma presunção de lucro que pode variar de 1,6% a 32%. Já no Lucro Real, estes tributos devem ser pagos de acordo com o volume do Lucro auferido, ou seja, não há pagamento de IRPJ e CSLL se a empresa não auferir lucro;

4. Quais seriam as alíquotas do ICMS e do IPI, caso a sua empresa não fosse optante pelo Simples? Estes tributos em geral possuem elevadas alíquotas e podem ser o fator decisivo na tomada de decisão. Apenas não se esqueça de que as compras de mercadorias e insumos conferem o direito ao crédito destes tributos, ou seja, o ônus tributário recai apenas sobre a margem aplicada.

No Lucro Presumido há obrigatoriedade de manutenção da contabilidade apenas para distribuição de lucro superior aos percentuais de presunção do lucro. Já no Lucro Real, a empresa deve manter mensalmente uma contabilidade adequada às Leis Comerciais. Em ambos os casos há obrigatoriedade de cumprimento de inúmeras obrigações acessórias.

Em resumo, a escolha do melhor regime tributário demanda muito conhecimento da legislação tributária e das peculiaridades de cada negócio. Neste complexo ambiente da legislação tributária brasileira não existe uma resposta pronta e não há espaço para amadores.

Esta análise deve ser realizada anualmente e um erro na tomada de decisão pode prejudicar a sua competitividade e por em risco a saúde financeira do seu negócio.

Marcus Vinicius Montanari é sócio de Impostos da PP&C Auditores Independentes

Fonte: Exame – Editado por Mariana Desidério, de EXAME.com